INTRODUÇÃO

O ano de 2022 trouxe alguns temas de grande impacto aos mercados. Primeiro, houve um óbvio agravamento dos problemas inflacionários globais nesses primeiros meses de 2022. O segundo tema, que não deixa de estar muito ligado ao anterior, é o aumento do risco de recessão nos EUA e em outras economias desenvolvidas, uma vez que os bancos centrais começam a se mexer para efetivamente lidar com a alta inflação. A junção desses dois temas leva ao risco de um cenário estagflacionário, com implicações muito importantes para os preços dos ativos. Como se não bastasse, esses temas se intensificaram relevantemente com a guerra na Ucrânia. Em um momento conturbado como esse, é fundamental explicarmos aos nossos cotistas como temos pensado sobre as carteiras dos nossos fundos.

Em particular, vamos gastar boa parte da carta explicando por que seguimos achando uma boa ideia carregar uma carteira de ações globais nos nossos fundos. Temos dois grandes argumentos: (1) o cenário macro é péssimo, mas a parte micro é muito promissora (o que chamamos de “tema da era de ouro”) e (2) a carteira de ações é menos arriscada do que parece, já que a volatilidade não é uma boa métrica de risco. Expandiremos esses argumentos abaixo.

CENÁRIO MACRO

Vamos começar pela parte fácil: o cenário macroeconômico global não parece nada bom. Focaremos nos problemas da economia americana, mas pode-se dizer que o mundo todo está encarando problemas muito similares. Resumidamente:

- A demanda global por bens está anormalmente alta. Por um lado, os governos reagiram à pandemia dando enormes estímulos fiscais. Por outro, a oferta global desses bens foi atrapalhada demais pela pandemia – tivemos vários problemas nas cadeias de produção globais, agravados por gargalos logísticos.

- Um anedótico importante nessa direção é que, nos EUA, preços de carros usados subiram 50% desde fevereiro de 2020. Isso sinaliza uma certa bagunça econômica que parece estar longe da normalização.

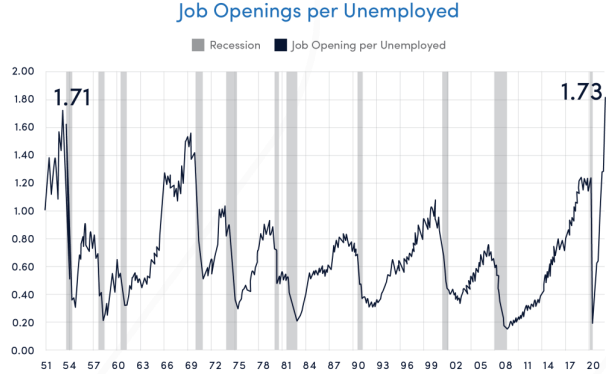

- O mercado de trabalho norte-americano está bastante apertado, o que é condizente com inflação de salários alta. Além da taxa de desemprego relativamente baixa para padrões históricos, indicadores alternativos do mercado de trabalho como V/U = (número de vagas em aberto)/(número de desempregados) estão em níveis completamente anormais. É interessante notar que pesquisas do próprio Fed (o banco central americano) dão pistas que alguns desses indicadores alternativos, justamente os que estão mais estressados, mostraram ter um bom poder preditivo sobre a inflação de salários futura.

Fonte: Dados oficiais JOLTS (BLS americano) a partir de 2000 e antes disso dados estimados pelo artigo “Building

a composite Help-Wanted Index” (Barnichon, 2010) que usa vagas de emprego de 51 jornais americanos.

- Para piorar, estamos tendo uma alta nos preços de commodities, que foi acentuada com a guerra na Ucrânia. Claramente, esse novo choque veio num momento muito inapropriado.

- O grande debate macro dos últimos 12 meses tem sido sobre a natureza dessa inflação alta que estamos observando nos EUA – ela seria temporária ou permanente? Ao longo de 2021, o cenário central da maioria dos participantes do mercado encontrava-se firmemente no campo do temporário. Afinal, os estímulos fiscais foram temporários, os problemas nas cadeias de produção e logísticas deveriam se normalizar, e muitas pessoas que saíram da força de trabalho devido à Covid retornariam um dia. No entanto, os dados divulgados desde a virada do ano mostram que a inflação segue piorando. O temporário parece ser menos passageiro do que pensávamos.

- Os bancos centrais estão reagindo. O Fed provavelmente será obrigado a elevar os juros de forma agressiva (para o padrão histórico recente). Não estamos falando mais apenas de juros mais altos, mas, provavelmente, acima do neutro. Como consequência, não se pode descartar uma

recessão induzida por esse aperto monetário.

“CENÁRIO” MICRO (OU PANORAMA DAS EMPRESAS INVESTIDAS)

Na parte micro (também chamada de “bottom up”, ou análise individual de empresas), curiosamente, as perspectivas parecem muito boas. Julgamos que as empresas do nosso portfólio apresentam excelentes perspectivas e negociam a múltiplos¹ bastante razoáveis, para não dizer baratos!

Temos usado, desde o início dos fundos, a alegoria do gênio da lâmpada para explicar para nossos clientes nosso otimismo com as ações de tecnologia. Se um gênio da lâmpada nos concedesse o direito de sermos acionistas de uma empresa – qualquer uma – o que pediríamos? Bem, com certeza diríamos para o gênio que queremos companhias que tenham:

- ROIC (retorno sobre capital investido) elevado, e que possam continuamente reinvestir capital a taxas bem altas;

- Alto crescimento de lucros, e com TAMs (Total Addressable Market)² gigantescos. Não queremos empresas que sejam dominantes em um nicho minúsculo, e sim empresas que possam lutar por uma posição de dominação global;

- Atuação em setores com competição baixa/fraca/inexistente;

- Receita duradoura/recorrente;

- Margens gordas e previsíveis;

- Grandes tendências a seu favor (queremos empresas que estejam surfando favoravelmente grandes tendências tecnológicas, como o Netflix; o contrário disso seria algo como a Blockbuster);

- Preços razoáveis.

Depois de explicar a empresa ideal para o gênio, é muito provável que ele nos responda: “Vocês gastaram um pedido à toa. Essas empresas já existem e estão no S&P500!”

De fato, estamos em uma era de ouro para as empresas americanas. Vamos usar o Google (Alphabet) como exemplo. A companhia tem um ROIC muito alto. O TAM é claramente global: o Google não quer ser o melhor site de buscas de San Francisco ou da Califórnia e sim do mundo. De fato, a receita da empresa em 2021 foi de US$ 257 bilhões (!!!), e achamos que ainda há espaço para crescer mais.

É quase impossível competir com o Google – ele tem market share de mais de 90% em vários países, e a Microsoft não conseguiu fazer o Bing emplacar, mesmo investindo agressivamente. As margens são gordas, claro, pois a competição é fraca, e a empresa surfa uma tendência secular fortíssima, a saber, o fato de que as pessoas passam cada vez mais tempo online. Com isso, o mercado de publicidade online ganha share ano após ano. É um negócio realmente extraordinário.

Essa “era de ouro” que mencionamos de fato pode ser facilmente vista nos números:

- Alphabet (a holding de Google) dobrou o lucro nos últimos dois anos, e quase quadruplicou os lucros nos últimos quatro anos;

- Microsoft triplicou o lucro nos últimos cinco anos. Além disso, a composição dos lucros da empresa tem melhorado (maior peso em segmentos que crescem mais rápido);

- O segmento de cloud da Amazon, AWS, dobrou o lucro em 2 anos;

- O segmento de publicidade da Amazon dobrou o lucro nos últimos 15 meses.

Deixando de lado a discussão de se isso tudo já “está no preço” ou não (achamos que não está), queremos enfatizar que os fatos acima listados não são normais. Muitas das grandes empresas do S&P500 de 1970 (General Motors, Exxon Mobil, Ford Motor, General Electric) não tinham a menor chance de quadruplicar lucros em poucos anos de forma consistente. O gênio da lâmpada teria que trabalhar um pouco mais em 1970…

Assim, entendemos perfeitamente que o cenário macro é desfavorável, mas questionamos o link automático entre “cenário macro desfavorável” e “ações em queda”. Ou seja, é claro que temos que dar o devido peso ao lado macro, mas não podemos ignorar essa ideia da “era de ouro”. Afinal, sabemos muito bem que o modelo de negócios de software é o sonho do capitalista. Uma empresa de software requer pouco capital, pode crescer muito rápido, a receita tende a ser recorrente (ninguém gosta de trocar de software) e as margens tendem a ser gordas. Achamos que esse é um dos fatores que explicam essa aberração estatística (lucros que dobram a cada poucos anos) que estamos presenciando no setor de tecnologia.

¹ Vamos falar de múltiplos apenas para simplificar a discussão. A avaliação de empresas é uma tarefa complexa, que requer um entendimento sobre as vantagens competitivas da empresa, a durabilidade dessa vantagem, o panorama competitivo do setor, a qualidade e alinhamento dos executivos etc. Um múltiplo é um atalho que deve ser usado apenas depois de toda essa “lição de casa” ter sido feita.

² O Total Addressable Market é o tamanho do mercado (medido em dólares de receita) que a empresa pode tentar atacar.

O QUE TEMOS FEITO ENTÃO?

Grosso modo, temos mantido nossa carteira de ações de longo prazo. Diante de tudo que foi exposto aqui, achamos que não é correto zerar a carteira de ações. Nós, na Parcitas, nos propusemos a buscar alpha de longo prazo, e isso implica que vamos passar por períodos de vacas magras de vez em quando. Nesses momentos em que o cenário de curto prazo se torna desfavorável, temos que ter paciência.

Em outras palavras, se sempre seguirmos o sinal de curto prazo quando ele nos sugerir um caminho, enquanto o sinal de longo prazo sugere outro, acabaríamos por ser um fundo focado no curto prazo. Não há problema nenhum com isso, mas nós, na Parcitas, acreditamos que existe um alpha de longo prazo que só vai ser capturado por investidores que consigam navegar por períodos de curto prazo desfavoráveis. A ideia de que é possível vender hoje e comprar na mínima daqui a uns meses é uma ilusão enorme. Não conhecemos ninguém capaz de fazer isso consistentemente.

A compra de dólar/real em 2013-2015 foi relativamente fácil para quem tinha um horizonte mais longo. Conhecemos dezenas de pessoas que dolarizaram seus portfolios e esperaram. Mas também conhecemos muitos traders que ficaram entrando e saindo dessa posição comprada em dólar e acabaram não capturando de forma satisfatória a alta da moeda americana. A mesma lógica vale para a compra de bolsa americana que funcionou tão bem nos últimos anos: esse alpha foi capturado por quem conseguiu dar um zoom out e ignorou as flutuações do noticiário do dia a dia.

Dito isso, temos usado as estratégias macro para nos defender, ainda que parcialmente. Nossas apostas macro se beneficiam de um mundo mais inflacionário. Temos conseguido ganhar em apostas como:

- Posições tomadas em Treasury; put spreads de S&P500;

- Posições de valor relativo que se beneficiam de mais inflação e juros mais altos no Brasil.

Dessa forma, estamos tentando proteger nossos portfólios de potenciais perdas (que julgamos ser transitórias), ao mesmo tempo em que mantemos a exposição ao grande upside que vemos no tema “era de ouro”.

UMA BREVE DISCUSSÃO SOBRE RISCO – VOLATILIDADE VS. PERDA IRREVERSÍVEL DE CAPITAL:

Mostramos, até aqui, como temos navegado por um ambiente macro desafiador, sem renunciar ao potencial upside (que acreditamos ser muito relevante) das nossas ações ligadas ao tema da “era de ouro”. Mas, na introdução a essa carta, prometemos também mostrar ao leitor que essas mesmas ações, que perfazem a totalidade da nossa carteira, são muito menos arriscadas do que parecem. Segue nossa explicação.

Existem duas definições clássicas de risco na literatura de finanças: (1) risco como volatilidade, e (2) risco como possibilidade de perda irreversível de capital. Na primeira visão, tratamos os preços dos ativos como séries estocásticas, com os retornos diários seguindo um padrão aleatório e consistente com alguma distribuição de probabilidades. Nessa visão, é claro que um ativo com 10% de volatilidade mensal tem o dobro do risco de um ativo com 5% de volatilidade mensal.

Por outro lado, na literatura de Value Investing, risco é a possibilidade de queda definitiva do valor intrínseco³ de um investimento. Se o valor justo de uma ação em certos cenários adversos está 80% abaixo do valor de mercado atual, então essa ação é muito arriscada; mas, se o valor justo em cenários adversos está 10% abaixo do valor de mercado corrente, então essa ação parece ter pouco risco. Ou seja, nessa definição, risco não é volatilidade e sim a distância entre o preço atual de um ativo e o preço esperado em cenários adversos!

A primeira definição é objetiva e “científica”: todos podem concordar sobre a volatilidade de um ativo.

A segunda definição parece um pouco inexata (o que é um cenário adverso? Como se estima esse valor justo?), mas ela apresenta uma vantagem inegável: ela engloba a ideia de que o preço pago por um ativo é um input indispensável no cálculo do risco (a primeira definição ignora isso completamente).

O debate sobre qual definição é mais apropriada tomaria uma carta inteira. Resumidamente, nossa opinião é: no curto prazo, a primeira definição é razoavelmente correta. Em um horizonte de um mês, os mercados se movem de forma errática e a ideia de tratar os preços como meras séries estatísticas não parece tão absurda.

Por outro lado, em um horizonte de 2-3 anos ou mais, a primeira definição mostra-se muito deficiente. Se o leitor comprasse um apartamento em São Paulo, como mediria o risco desse investimento? Pela volatilidade do índice Fipe-Zap de São Paulo? Ou pela cuidadosa análise do bairro, da vizinhança, das perspectivas econômicas do país e da cidade? Nesse caso, o leitor analisaria o preço pago pelo imóvel em comparação com variáveis como o aluguel na região, o preço de imóveis semelhantes, o custo de reposição desse apartamento dados os preços de terrenos e custos médios de construção, correto?

Esse exemplo mostra com clareza que, se pretendemos carregar um investimento por um prazo mais estendido, a análise de risco fica inevitavelmente mais complexa. Com isso, a medição de risco vai ficando completamente descolada da heurística simplista apresentada pela volatilidade.

Para dar um exemplo do nosso dia a dia na Parcitas, somos acionistas de Amazon desde set/2019. Gostamos muito da empresa e estamos abertos à possibilidade de tê-la na carteira dos nossos fundos por mais alguns anos. Quando pensamos em risco, as perguntas que julgamos relevantes são, dentre muitas outras:

- Qual a probabilidade de a Amazon perder o protagonismo que ela tem em e-commerce (especialmente nos EUA)?

- Será que a Amazon não está renegando os próprios princípios (de ser super pró-cliente) ao encher seu site de anúncios? Isso não pode fazer os clientes procurarem alternativas?

- Como ficaria o AWS (segmento de cloud da Amazon) em caso de guerra de preços? E se o Google baixasse os preços do GCP (cloud do Google) de forma destrutiva para os lucros do setor como um todo?

- Qual o risco de o governo intervir na empresa?

Nós julgamos que, num horizonte de 3 anos, é difícil que o valor justo de Amazon seja muito inferior a 2500-3000 dólares por ação. E achamos bem plausível que o valor justo possa estar em 5000-6000 dólares por ação em 2025. Como a ação está ao redor de 2900 dólares hoje, achamos que a aposta é muito assimétrica a nosso favor.

Somente para reforçar o ponto: se, em 2025, a ação tiver mesmo dobrado de valor, terá sido importante saber se a volatilidade foi 10% ou 20% ou 30%? Achamos que não. E, se em 2025, nossa análise tiver se mostrado equivocada e Amazon apresentar um valor justo bem menor do que o aqui estimado, terá sido útil saber algo sobre a volatilidade? Achamos que não, mais uma vez.

³ 3 Vamos deixar a discussão de “valor intrínseco” e “valor justo” para uma outra carta.

PERFORMANCE HISTÓRICA DO NOSSO PORTFÓLIO DE AÇÕES

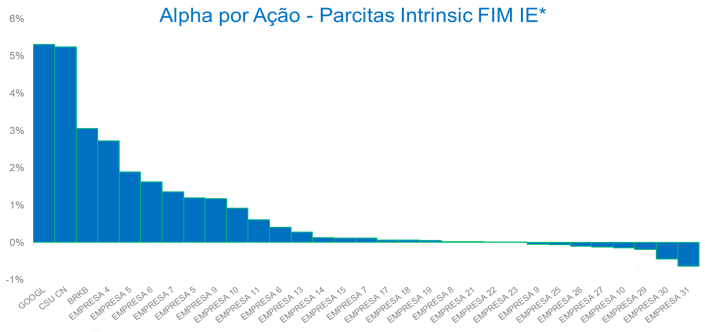

Fizemos um pequeno estudo sobre a performance das ações que tivemos no fundo Parcitas Intrinsic⁴, desde seu início em jun/19, até mar/22⁵. Consideramos todas as ações que já estiveram em algum momento na carteira, e listamos abaixo o resultado acumulado de cada uma delas (já descontado o CDI).

*Desde o início, 28/jun/19 até 31/03/2022

É notável que essas ações apresentaram volatilidades razoavelmente altas (maiores que 20% ao ano), o que seria considerado como altamente arriscado segundo a definição de risco como volatilidade. No 2º trimestre de 2020, no auge da crise da Covid-19, várias dessas volatilidades foram para 50% ao ano ou mais. Seriam essas ações de altíssimo risco, então?

Acreditamos que não. No gráfico acima, vemos uma distribuição de retornos extremamente assimétrica: muitos resultados positivos (alguns bem relevantes) e alguns poucos negativos, com pouca relevância.

Na nossa opinião, isso se deve em boa parte ao fato de termos tomado relativamente pouco risco⁶. Fomos bem criteriosos ao escolhermos considerar apenas empresas que poderíamos vir a entender muito bem, e, depois desse filtro, nos dedicamos a analisar os fundamentos das companhias com muita profundidade. compramos ações a preços em que julgávamos que teríamos pouco para perder.

Ou seja, apesar da alta volatilidade, achamos que nossa carteira foi montada de forma bastante avessa a risco. Mais uma vez, a definição de risco como volatilidade sugere que tomamos muito risco, mas a figura acima parece sugerir o oposto.

⁴ O fundo Parcitas Intrinsic tem carregado single names há mais tempo que o fundo Parcitas Hedge.

⁵ Infelizmente, uma janela de 33 meses ainda é muito curta para termos conclusões definitivas. Esperamos poder apresentar gráficos semelhantes a esses na nossa carta de 10 anos!

⁶ Queremos enfatizar aqui que a janela de 33 meses ainda é curta demais para ter maior validade estatística. Temos uma boa convicção subjetiva de que de fato tomamos pouco risco. Mas a comprovação objetiva disso só pode se dar com a observação de uma janela longa de resultados.

UMA BREVE DISCUSSÃO SOBRE SHARPE

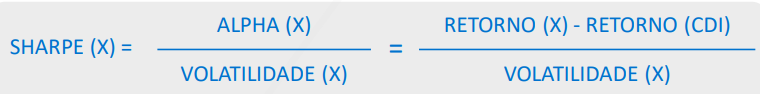

Dados dois investimentos – (A) baixo retorno e baixo risco e (B) alto retorno e alto risco – como comparar os dois? Uma ideia simples seria calcular o retorno de cada um ajustado por alguma medida de risco. Com isso, dois investimentos poderiam ser comparados numa espécie de denominador comum – e, de fato, o Índice de Sharpe, que segue essa lógica, é uma das ferramentas mais utilizadas para se avaliar fundos. Sua fórmula é⁷

Infelizmente o Índice de Sharpe usa volatilidade como medida de risco!

E aqui vem um ponto crucial dessa carta – nós, na Parcitas, não estamos investindo de modo a maximizar o Índice de Sharpe. Como já explicamos, achamos que volatilidade é uma medida razoável de risco para as estratégias de curto/médio prazos, mas uma medida muito inadequada para estratégias de longo prazo. Se estivéssemos otimizando o Sharpe dos nossos fundos, não faria sentido nenhum carregar uma carteira de ações por anos. Isso porque, mesmo nas ações de melhor performance, raramente temos um Sharpe consistentemente maior que 0,5 (e 0,5 é, em geral, considerado um Sharpe baixo).

No entanto, pelo que já foi exposto, acreditamos que o problema esteja na régua, não no que está sendo medido: o Índice de Sharpe desse tipo de estratégia é baixo porque a grande volatilidade das ações sugere um risco alto. Mas temos bastante convicção de que o risco é bem menor do que parece (vide a figura na página 8 novamente). Assim, achamos que ao adicionarmos ações ao nosso portfólio, estamos melhorando substancialmente nossos retornos sem aumentar muito nosso risco de perda permanente!

⁷ Tecnicamente, o correto é ter Volatilidade(X-CDI) no denominador. Mas isso é muito parecido com Volatilidade(X).

MAS POR QUE CARREGAR UMA CARTEIRA DE AÇÕES EM UM FUNDO MULTIMERCADO? QUAL A LÓGICA? NÃO SERIA MELHOR TER APENAS AS ESTRATÉGIAS DE CURTO/MÉDIO PRAZOS E TER UM SHARPE BOM?

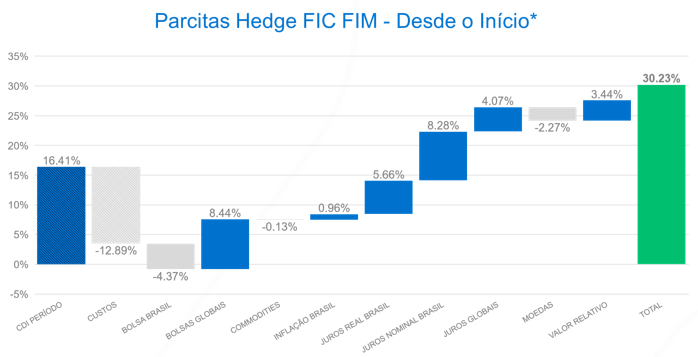

Queremos ter fundos multimercado de verdade, e não fundos “monomercado” (que só fazem Brasil, ou só fazem renda fixa). Isso implica que temos ambição de ganhar dinheiro em várias classes de ativos, tanto no Brasil como no exterior. Havendo oportunidades claras em ativos que estejam no nosso círculo de competência, julgamos ser nossa obrigação, a priori, tentar capturar esse alpha.⁸

*Dados de 02/jan/2019 até 31/mar/2022

Charlie Munger ensina que é para pescarmos em lagos onde haja peixes⁹, ou seja, para concentramos nossas energias onde estiverem as maiores oportunidades. Achamos que uma das grandes vantagens do “produto” fundo multimercado é justamente termos capital que não vem pré-alocado: o multimercado não é um fundo de renda fixa, nem cambial, nem de crédito, nem de bolsa. Cabe ao gestor direcionar esse capital para onde ele estiver enxergando as maiores assimetrias.

Como explicamos nessa carta, há um tema de “era de ouro” que enxergamos com clareza. Achamos que o lago das ações americanas está cheio de peixes! No entanto, esse lago absolutamente requer um horizonte de tempo maior. Como falamos, achamos que a ação de Amazon é muito assimétrica para 2-3 anos. Mas e para um mês? Nesse caso, não temos ideia – a ação pode subir ou cair com 50% de probabilidade. A assimetria não existe no curto prazo e sim no longo.

Assim, enquanto os fundamentos de longo prazo estiverem sólidos, e enquanto os preços forem convidativos (ou seja, enquanto as TIRs¹⁰ estiverem altas, com baixo downside), achamos que é nossa obrigação direcionar capital para essa classe de ativos.

Mais explicitamente, em vários momentos tivemos ações na carteira com TIRs projetadas de quase 20% em dólares com baixo risco, o que é extraordinário, e, em geral, muito melhor do que os ganhos esperados em juros ou moedas. Não seria um desperdício deixarmos de aproveitar essas oportunidades em prol de um Sharpe melhor?

⁸ Obviamente isso é mais fácil de se falar do que fazer. Capturar essas oportunidades é nosso norte, nossa meta. Sabemos por experiência que é impossível capturar todas elas.

⁹ “Fish where the fish are” é a frase original dele.

¹⁰ TIR = Taxa Interna de Retorno.

ENTÃO OS FUNDOS DA PARCITAS SÃO PERMA-BULLS, OU SEJA, SEMPRE COMPRADOS EM AÇÕES?

Não, ao contrário! Como explicamos acima, nós estamos sempre observando os diferentes mercados e ranqueando as oportunidades e assimetrias. Naturalmente, as maiores assimetrias se refletem em posições maiores nos fundos. Assim, permaneceremos com uma carteira de ações até que a oportunidade não exista mais.

Somos radicalmente contrários à pré-alocação de risco. Por exemplo, poderíamos ter estabelecido que o risco dos fundos fosse dividido igualmente entre as áreas de Renda Fixa, Câmbio e Bolsa. Mas isso equivaleria a pré-alocar 33,3% do capital dos fundos em cada uma dessas áreas. Ao contrário, achamos que o capital deve ser alocado estritamente de acordo com o critério das oportunidades e assimetrias.

Para dar um exemplo, o fundo Hedge passou mais de um ano bastante comprado em Ibovespa, em 2019/2020. Essa alocação, que poderia ter se passado por uma posição permanente, na verdade foi desfeita ao longo de 2020. Hoje, o fundo Hedge encontra-se vendido em Ibovespa.

CONCLUSÃO

Caso o cenário macro venha a prevalecer no curto prazo, antevemos perdas temporárias em nosso portfólio de ações. Mas, mesmo nesse caso, acreditamos que nossa tese da “era de ouro” continuaria intacta. Esperamos ter deixado claro nessa carta que estamos bem cientes dos investimentos que estamos fazendo e acreditamos muito nos retornos de longo prazo tanto da estratégia de ações, como das estratégias macro. No agregado, esperamos poder continuar entregando bons retornos de longo prazo aos nossos cotistas, com baixo risco de perda irreversível de capital.

Bruno Leite, Marcelo Ferman e Thomaz Callado